Gdo e Gds comparto brico & garden in crescita

Dopo un 2018 positivo, anche il 2019 è stato un anno di crescita e di incremento per il settore della Gdo e della Gds del comparto brico & garden. Le performance delle insegne presenti, infatti, sono state positive sotto il profilo dell’apertura di nuovi punti vendita e anche dei risultati economici che, come vedremo, premiano le strategie di allargamento e di espansione sul mercato.

Secondo Prometeia, il canale dei centri bricolage nel 2018 ha fatto registrare un giro d’affari di 4,64 miliardi di euro e nel 2019 questo valore è salito a 4,66 miliardi, con una crescita dello 0,4% in valore, data da un aumento dei volumi dello 0,3% e dei prezzi dello 0,1%.

Ma i dati di mercato relativi ai bilanci delle aziende e le stime relative alle aziende non presenti negli elenchi camerali, secondo le analisi del Centro Studi YouTrade, fanno salire la stima per il 2019 a 4,84 miliardi, con un incremento sul 2018 pari a +4,2%, un valore inferiore ma in linea con l’aumento medio del giro d’affari dei principali player nazionali, come vedremo in seguito.

Secondo un’indagine Gfk, il settore lo scorso anno è stato trainato in positivo dalle performance di alcuni prodotti, primi fra tutti quelli per il giardinaggio, che valgono l’11,5% del giro d’affari totale e sono preceduti da sanitari-riscaldamento (16,6% del totale) ed edilizia (15,6%).

Dati 2020: trend positivo nonostante il lockdown

Nel monitoraggio di Gfk i primi dati relativi al 2020 peraltro confermano il trend positivo, nonostante il lockdown, con una forte ripresa di tutto il comparto del fai-da-te nel mese di maggio, con una crescita complessiva delle vendite a valore del 43,5%.

Ciò si deve alle nuove abitudini e alle nuove esigenze legate al modo di vivere la propria abitazione, che proprio il confinamento causa pandemia ha contribuito ad alimentare, nonché le nuove attenzioni per la casa dovute proprio alla lunga quarantena che ha di fatto costruito anche il fertile terreno per l’utilizzo nei prossimi mesi dei superbonus del 110%.

Durante il periodo del lockdown avere una casa con uno sfogo all’aperto si è rivelata una risorsa fondamentale per gli italiani e, secondo dati GfK Sinottica, la maggior parte degli italiani gode almeno di uno spazio esterno casalingo, dato che il 74% ha almeno un balcone e quasi uno su due (47%) ha un terrazzo, mentre il 42% della popolazione italiana vive in una casa con giardino.

Gdo vs. rivendite: nuovo volto per il settore dell’edilizia

La ricerca della qualità della vita, del miglioramento delle proprie condizioni abitative e la possibilità di realizzare i lavori in casa tramite il fai-da-te sono dunque elementi in forte crescita che hanno, di fatto, fatto progredire questo settore negli ultimi dieci anni in modo molto consistente, portandolo anche ad erodere quote di mercato ad altri canali distributivi, orientati al segmento professionale, come nel caso delle rivendite di materiali edili e idrotermosanitari.

Secondo una analisi comparativa realizzata da Giulia Arrigoni per il sito diyandgarden.com, il settore nel 2009 aveva prodotto nei primi sei mesi dell’anno un giro d’affari di 1,5 miliardi di euro, che se messo a confronto con la stima dei 3,5 miliardi del periodo gennaio/settembre realizzata da Gfk (stima in linea con le valutazioni del Centro Studi YouTrade), evidenzia come il settore sia fortemente cresciuto.

Inoltre l’analisi comparata pubblicata da diyandgarden.com evidenzia una notevole diversificazione di pubblico, con un aumento del segmento professionale di artigiani e piccole imprese, al punto che non possiamo che concordare quando Arrigoni afferma che «assortimenti e insegne dedicate (leggi Bricoman e Ottimax) stanno profondamente ridefinendo il volto della distribuzione di settore».

Gdo e Gds, dunque, spingono sempre più su mercati un tempo meno presenti nelle merceologie proposte, e proprio le insegne citate mostrano che nel settore della distribuzione di materiali edili e idrotermosanitari i format possono essere innovati anche a partire dall’evoluzione che il fai-da-te sta avendo in questi segmenti commerciali.

Da Brico a Leroy Merlin, crescono i punti vendita diretti

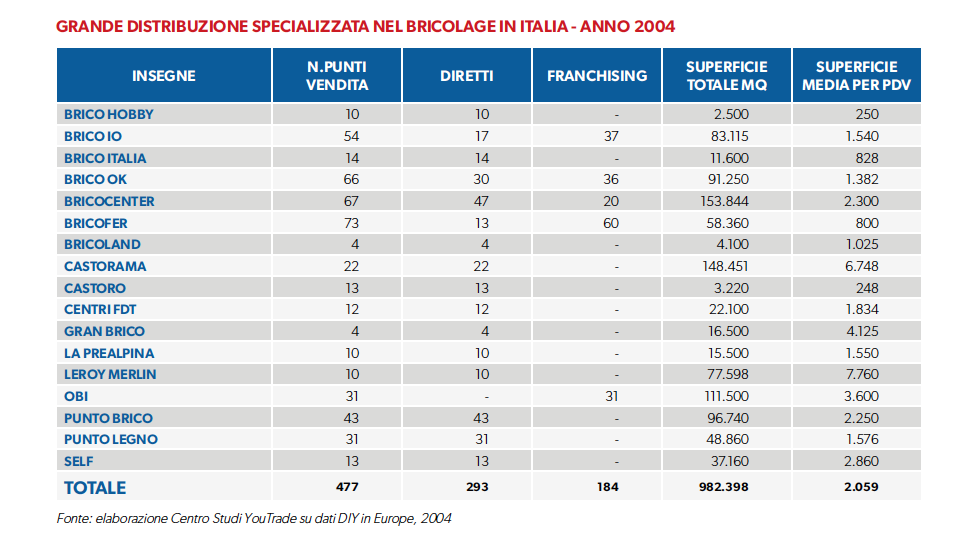

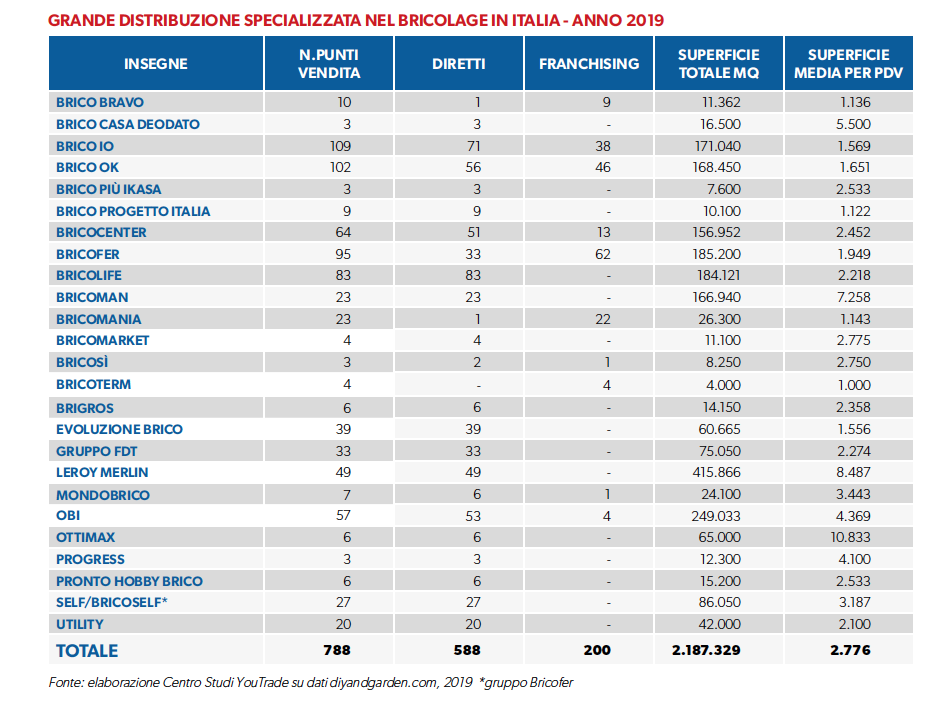

Secondo i dati contenuti nel Gds Report 2019 (www.diyandgarden.com) lo scorso anno è stato un ulteriore anno positivo per il settore, con un ulteriore aumento dei punti vendita della rete, aumentati del 4,1% (era +2,5% nel 2018), con un incremento del 4,8% dei punti vendita diretti, pari ad un incremento netto di 27 unità, e del 2,0% delle affiliazioni (più quattro unità), portandole al 25,4% del totale, che somma 788 punti vendita (contro i 757 del 2018), dei quali 588 diretti e 200 affiliati in franchising.

Sullo stesso ordine di grandezza l’aumento della superficie di vendita complessiva, cresciuta nel 2019 di 93.000 mq, portando il totale a quasi 2,2 milioni di mq (+4,4% sul 2018). Facendo riferimento al 2004, l’incremento complessivo dei punti vendita totali del settore è stato pari al 65,2%, passando da 477 a 788. Tuttavia, va fatto notare come nel 2004 ben 184 punti vendita fossero affiliati.

Dunque, la dinamica vede una crescita nei 15 anni considerati del 100,7% dei punti vendita diretti e solo dell’8,7% degli affiliati, segno di una evidente riorganizzazione del settore che in 15 anni di attività dimostra di procedere con sempre maggiore focalizzazione sulla realizzazione di reti composte da punti vendita diretti, con un peso ridotto del franchising.

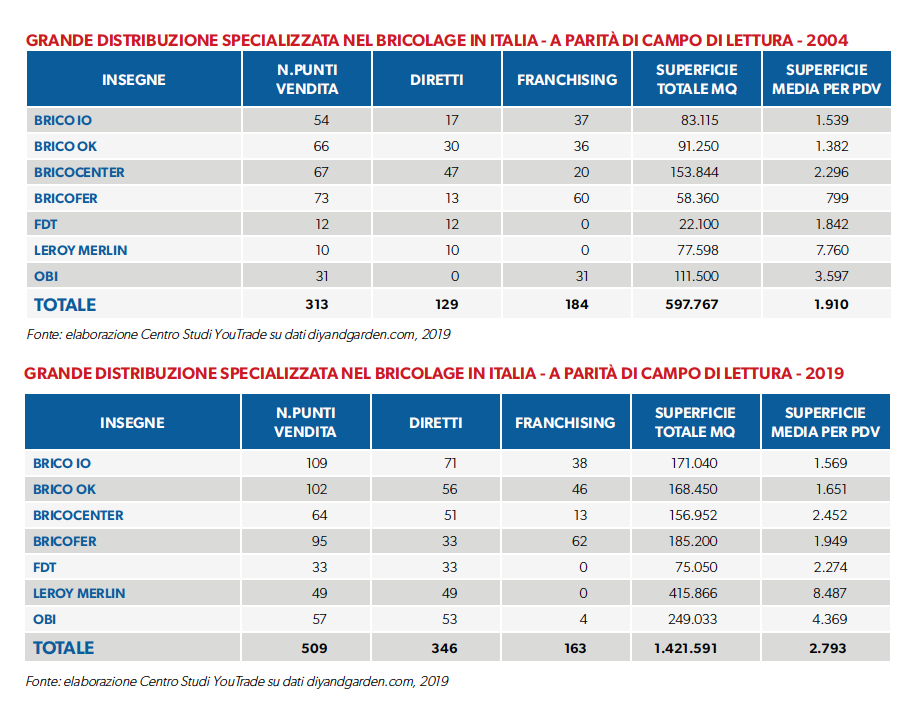

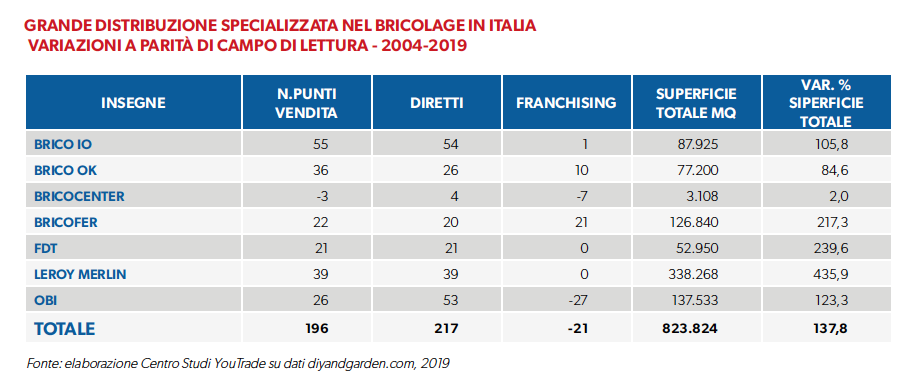

Se restringiamo il campo di osservazione alle insegne presenti nel 2004 e nel 2019, ovvero se usiamo pari campo di lettura per analizzare i trend di lungo periodo delle insegne storiche, troviamo sette insegne (Brico Io, Brico Ok, Bricocenter, Bricofer, Fdt, Leroy Merlin, Obi) che mostrano una strategia di progressiva e significativa riduzione dei punti vendita affiliati, a fronte di un aumento molto consistente delle superfici di vendita.

Nel 2004 queste sette insegne rappresentavano 313 punti vendita, dei quali 129 diretti e 184 affiliati, per un totale di quasi 600 mila metri quadrati di superfici, pari al 61% del totale delle superfici della Gdo/Gds, con una media di 1.900 metri quadrati per singolo punto vendita. Quindici anni dopo i punti vendita sono diventati 509 (+62,6%), con un incremento netto di 196 punti vendita, ma mentre sono aumentati di 217 quelli diretti (+168,2%), gli affiliati nello stesso periodo sono scesi di 21 unità (-11,4%).

Nello stesso periodo le superfici sono aumentate del 137,8% arrivando a coprire il 65% del totale delle superfici della Gdo/Gds brico & garden, con un aumento delle superfici medie per punto vendita del 46%, portandole a 2.800 mq circa (+47,4%).

In sostanza, meno affiliati e punti vendita di maggiori dimensioni, quindi un controllo più diretto della gestione della vendita, anche in termini di insegna e marketing, e superfici più adeguate ad offrire gamme e assortimenti merceologici sempre più ampi, compresi quelli legati ai prodotti più tipicamente professionali dell’edilizia.

Crescono Leroy Merlin e Bricoman

Dal punto di vista delle performance economiche e finanziarie, il 2019 è stato un anno decisamente positivo, migliore anche del già buono 2018. Le insegne sulle quali si è concentrata l’analisi sono, al pari dello scorso anno, sette: Bricocenter, Bricofer, Brico Io, Bricoman, Leroy Merlin, Obi, Ottimax, per un totale di 403 punti vendita.

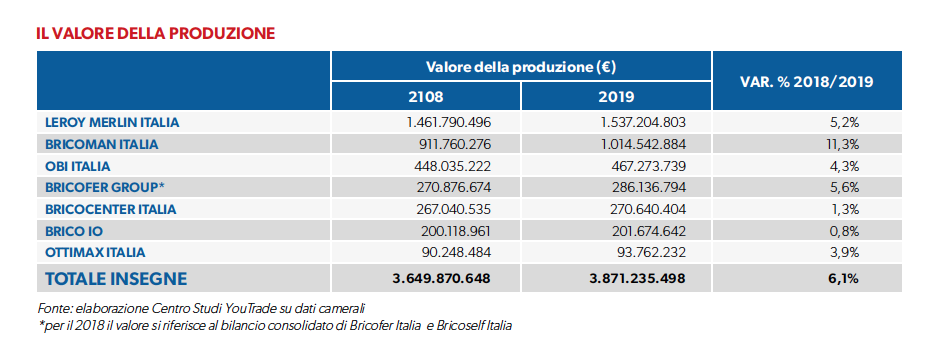

Le sette insegne monitorate rappresentano l’80% del giro d’affari di tutto il settore, con un valore della produzione complessivo pari a 3,87 miliardi di euro, in crescita del 6,1% rispetto al 2018.

L’insegna con il valore della produzione più elevato è Leroy Merlin, con il 39,7% di quota di mercato rispetto agli altri sei competitor e del 31,7% rispetto al totale del mercato stimato.

La seconda azienda per valore della produzione è Bricoman, che nel 2019 ha superato il miliardo di euro e che rappresenta il 21% di quota di mercato a livello nazionale, seguita da Obi, che con 467 milioni di euro è il terzo player nazionale, con quasi il 10% di quota

di mercato.

La performance migliore di crescita del volume d’affari tuttavia la detiene Bricoman, +11.3% sul 2018, seguita da Bricofer Group (che considera i bilanci consolidati di Bricofer e Bricoself, con un +5,6%, seguiti dalla ottima performance di Leroy Merlin, che è cresciuta nel 2019 del 5,2%.

La media complessiva di crescita (sulla quale pesa molto il dato di Bricoman) è del 6,1%, valore tuttavia molto distante da quello di Bricocenter e Brico Io, che si limitano

a consolidamenti del giro d’affari e di Ottimax, che presenta un andamento di poco inferiore a quello medio nazionale del settore.

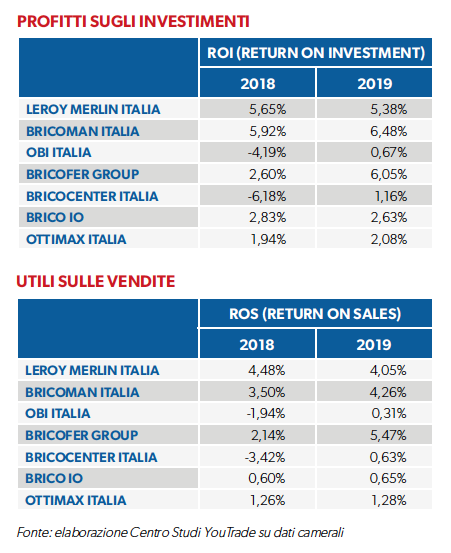

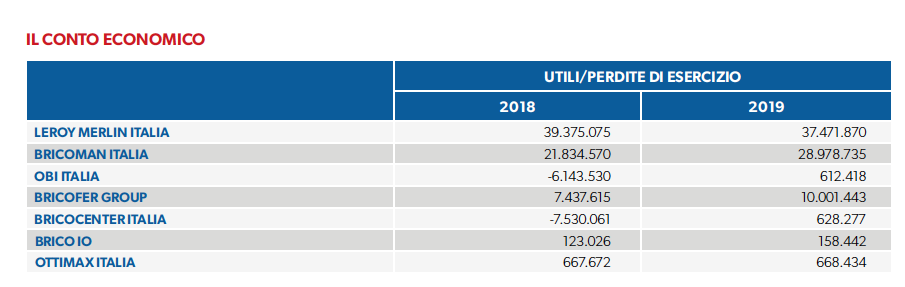

Il 2019 è un anno che dimostra la sua positività soprattutto in termini di utili, dato che per il primo anno tutte le aziende monitorate presentano utili e non perdite, comprese Obi e Bricocenter che nel 2018 avevano invece registrato perdite. Le buone performance economiche hanno un corrispettivo nelle buone e in alcuni casi ottime performance finanziarie.

I principali indicatori infatti (Roe, Roi e Ros) presentano per la prima volta per tutte le insegne valori positivi. Ottimo il ritorno sul capitale proprio (equity) di Bricoman, Bricofer e Ottimax, ma molto positivo anche quello di Leroy Merlin.

Dal punto di vista del ritorno sugli investimenti, il Roi appare molto positivo per Leroy Merlin, Bricoman e ancora Bricofer (le tre aziende più performanti dal punto di vista finanziario), ma positivi, anche se debolmente, gli indicatori per le altre insegne.

A livello di vendite, il Ros (profitti rispetto alle vendite) migliore lo presenta Bricofer, seguita ancora una volta da Bricoman e Leroy Merlin.

In ogni caso, il dato significativo, come già accennato, è che per la prima volta da alcuni anni tutte le insegne presentano indicatori economici e finanziari positivi, segno di uno stato di salute ottimo per chi già aveva buone performance, e ormai oltre il livello di guarigione per chi è dovuto uscire da fasi critiche nella propria gestione, in particolare Bricocenter e Obi.

Diversi modelli di offerta

Mettendo in relazione i valori di fatturato con altri indicatori aziendali (numero di punti vendita, superfici di vendita e addetti) emergono in modo eclatante i diversi modelli di offerta presenti, che possono evidenziarsi negli indicatori e nei parametri di performance delle insegne e dei punti vendita in relazione alla produttività per punto vendita, superficie e addetto.

In questo senso le sette insegne monitorate presentano complessivamente un fatturato di 3,87 miliardi di euro per un totale di 16.751 addetti e 1,41 milioni di metri quadrati di superfici di vendita. Il valore medio complessivo di fatturato, dunque di produttività, per addetto è pari a 231 mila euro, in crescita del 6,9% rispetto al valore medio del 2018, che era pari a 216 mila euro. La produttività delle superfici si assesta complessivamente a 2.745 euro (era 2.540 nel 2018) con un aumento dell’8,1%.

Analizzando i dati per singola insegna emerge la grande differenza dei modelli di offerta e di organizzazione nella vendita delle insegne. Infatti il dato medio di fatturato per punto vendita evidenzia, come già rilevato lo scorso anno, una assoluta differenza

tra i modelli della Gdo rappresentati da Bricoman (44 milioni di euro di fatturato medio per punto vendita, in leggero aumento rispetto all’anno precedente), Leroy Merlin (31,3 milioni in crescita rispetto ai 28 dello scorso anno) e Ottimax (15,6 milioni, in linea con il 2018), con staccato il modello Obi (8,2 milioni).

Seguono invece a grande distanza i modelli della Gds rappresentati da Bricocenter (4,2 milioni in crescita rispetto ai 3,8 del 2018), Bricofer (3 milioni, in forte aumento rispetto ai 2,3 milioni del 2018) e Brico Io (1,85 milioni, in aumento rispetto gli 1,7 milioni dell’anno precedente).

Bricoman vince in produttività

Molto interessante in questa lettura appare il valore medio di superficie per singolo addetto, dove i due modelli leader di mercato (Leroy Merlin e Bricoman) presentano poco più di 50 metri quadrati per addetto, mentre tutti gli altri superano i 100 metri quadrati, con il picco di Ottimax a 180 metri quadrati per addetto.

Da qui si evince anche la diversa performance delle insegne rispetto alla produttività media per metro quadrato di superficie di vendita, che in questa particolare classifica presenta Bricoman con il valore migliore, pari a poco più di 6 mila euro di valore della produzione per metro quadrato, seguito da Leroy Merlin con 3.700 euro/mq, mentre più staccati risultano tutti gli altri, con produttività comprese tra i quasi 1.200 euro/mq di Brico Io e i 1.876 di Obi.

Ottimizzazione di gestione e definizione dei format

Come già notavamo lo scorso anno, al di là di Bricoman e di Ottimax che si presentano come importanti player nel mondo non solo del fai-da-te ma anche della rivendita edile più in generale (anche idrotermosanitaria ed elettrica), emerge dalla classifica dei bilanci e delle performance medie un dato molto interessante, in quanto non è al crescere dei punti vendita che cresce la produttività, ma all’ottimizzazione della gestione e alla definizione del format, oltre al posizionamento territoriale nel mercato.

Da questo punto di vista il modello Brico Io, con 109 punti vendita e una superficie media di vendita di poco meno di 1.600 metri quadri per punto vendita, evidenzia una buona performance in termini di produttività per addetto, vicina a quella del leader Leroy Merlin, che tuttavia assieme a Bricoman evidenzia un modello organizzativo ottimizzato sulla produttività sia per addetto che per metro quadro di vendita.

Bricocenter e Bricofer evidenziano ottime produttività per addetto, mentre Obi presenta i valori più bassi della categoria, e un discorso a parte merita Ottimax, che presenta buone performance economiche e finanziarie ma che necessita, per la tipologia di offerta scelta, di grandi superfici che scontano un valore meno rilevante della produttività per metro quadrato rispetto ai leader di mercato, nonostante l’ottimo risultato rispetto al numero di addetti.

L’analisi di queste insegne evidenzia che in una dinamica positiva di mercato anche quelle che in passato avevano mostrato indicatori critici hanno saputo riprendere la rotta di una gestione di impresa che consente di guardare al futuro con maggiore capacità e opportunità di sviluppo in un mercato che cresce, anche se l’effetto covid-19 andrà ben valutato nel corso del 2020 e soprattutto lo si vedrà nei bilanci che analizzeremo il prossimo anno. Ma la lezione più interessante è misurare l’organizzazione in relazione alla migliore parametrizzazione tra modello di vendita, presenza e penetrazione nel mercato, numero di addetti e dimensione delle superfici di vendita, e in questo senso le lezioni delle migliori insegne della Gdo e della Gds del settore brico & garden sono ottime cartine di tornasole per il mondo della distribuzione moderna.